马上注册,结交更多财务经理人,享用更多功能,成就财务总监之路……

您需要 登录 才可以下载或查看,没有帐号?立即注册

x

日前,财政部、国家税务总局下发财税〔2018〕164号文,就大家关心的全年一次性奖金给出过渡期间,在2021年12月31日前,全年一次性奖金可以选择并入当年综合所得计算纳税,也可以不并入综合所得,单独纳税。

全年一次性奖金过渡政策内容

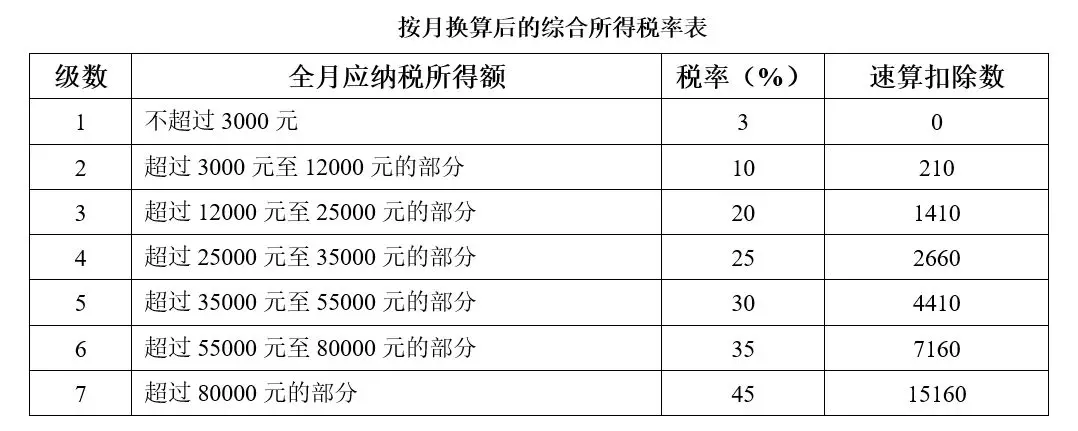

居民个人取得全年一次性奖金,符合《国家税务总局关于调整个人取得全年一次性奖金等计算征收个人所得税方法问题的通知》(国税发〔2005〕9号)规定的,在2021年12月31日前,不并入当年综合所得,以全年一次性奖金收入除以12个月得到的数额,按照本通知所附按月换算后的综合所得税率表(以下简称月度税率表),确定适用税率和速算扣除数,单独计算纳税。

计算公式为:

应纳税额=全年一次性奖金收入×适用税率-速算扣除数

居民个人取得全年一次性奖金,也可以选择并入当年综合所得计算纳税。

自2022年1月1日起,居民个人取得全年一次性奖金,应并入当年综合所得计算缴纳个人所得税。

税负测算

为合理进行税负测算,我们对数据进行简化,不考虑纳税人由于社保扣除、专项附加扣除金额不同造成的不一致,直接以全年工资奖金所得减去专项扣除、专项附加扣除、以及符合规定的其他扣除后的余额,即应纳税所得额进行考虑,假定纳税人除工资薪金外无其他综合所得。

本文表格测算数据中的年综合所得=年工资收入+奖金收入-专项扣除-专项附加扣除-其他扣除

1、假设全年工资奖金应纳税所得额为20万,无其他综合所得

结论:

1、上述图表及曲线,测试的是年综合所得应纳税所得额为20万元时,工资、奖金合理分配,适用全年一次性奖金计算方式税负变化情况,横轴为工资数额,纵轴为应纳税额。

2、从上述数据测试结果得知,年综合所得应纳税所得额为20万元时,工资奖金存在税负最低点,最低点税额为1.696万元,其中工资16.4万元,奖金3.6万元。

3、在年应纳税所得为20万时,全年工资从5.6万元到14.4万元时,奖金适用全年一次性奖金总体税额维持在17,270.00元不变,且比适用综合所得税负低,随着工资的增加,税额先上升再下降,工资增加到16.4万元,税负最低为1.6960万元,继续增加时,税负增加。

2、假设全年工资奖金应纳税所得额为30万,无其他综合所得

结论:

1、上述图表及曲线,测试的是年综合所得应纳税所得额为30万元时,工资、奖金合理分配,适用全年一次性奖金计算方式税负变化情况,横轴为工资数额,纵轴为应纳税额。

2、从上述数据测试结果得知,工资奖金存在税负最低点,最低点税额为2.847万元,其中工资15.6万元,奖金14.4万元;

3、奖金并入综合所得和单独适用全年一次性奖金计算个税,两种计算方式存在两个平衡点,分别为工资12.99万元、奖金17.01万元,和工资30万元奖金0元;

4、在年应纳税所得为30万时,全年工资只要大于12.99万元,奖金适用全年一次性奖金税负低,随着工资的增加,税负降低,工资增加到15.6万元时,税负最低,继续增加时,税负增加。工资小于12.99万元时,奖金并入综合所得税负更低。

3、假设全年工资奖金应纳税所得额为42万,无其他综合所得

结论:

1、从上述数据测试结果得知,年综合所得应纳税所得额为42万元时,工资奖金存在税负最低点,最低点税额为5.247万元,其中工资27.6万元,奖金14.4万元。

2、奖金并入综合所得和单独适用全年一次性奖金计算个税,两种计算方式只有一个平衡点,工资42万元奖金0元。

3、在年应纳税所得为42万时,全年工资只要大于12万元,奖金适用全年一次性奖金税负低,随着工资的增加,税负降低,工资增加到27.6万元时,税负最低,继续增加时,税负增加。全年工资小于12万元时,奖金并入综合所得税负更低。

4、假设全年工资奖金应纳税所得额为50万,无其他综合所得

结论:

1、税负最低点为工资35.6万元,奖金14.4万元,税额7.127万元;

2、当工资金额大于16.68万元时,奖金采用全年一次性奖金政策税负更低,随着工资的增加,税负降低,工资增加到35.6万元时,税负最低为7.127万元,继续增加时,税负增加。当工资小于16.68万元时,奖金并入综合所得税负更低。

5、假设全年工资奖金应纳税所得额为60万,无其他综合所得

结论:

1、税负最低点为工资45.6万元,奖金14.4万元,税额9.807万元;

2、当工资金额大于18万元时,奖金采用全年一次性奖金政策税负更低,随着工资的增加,税负降低,工资增加到45.6万元时,税负最低为9.807万元,继续增加工资时,税负增加,但是依然是全年一次性奖金税负低。当工资小于18万元时,奖金并入综合所得税负更低。

End

文章来源于百丞税务,由财智东方节税宝整理发布 |