马上注册,结交更多财务经理人,享用更多功能,成就财务总监之路……

您需要 登录 才可以下载或查看,没有帐号?立即注册

x

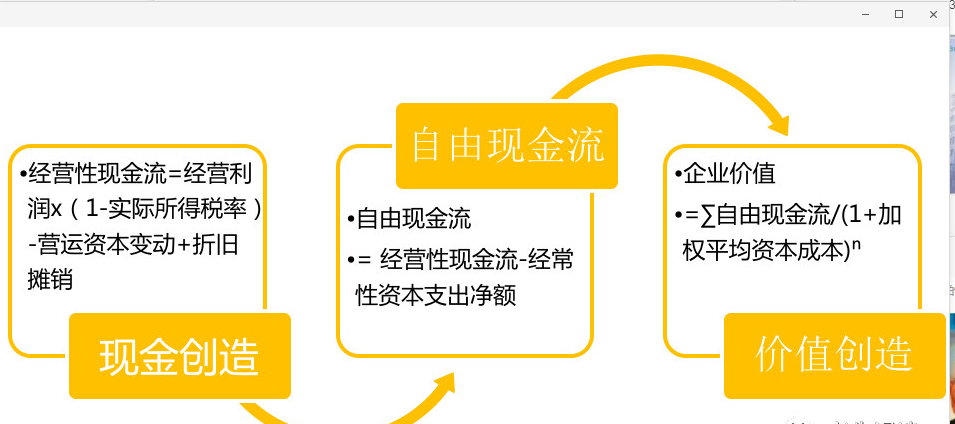

本书的作者魏斌先生,曾任华润集团首席财务官,亲历中国大型多元化企业从香港往内地业务转型和产业整合的成长过程。负责过集团战略管理、主管过集团财务工作,落地价值创造型总部建设,并经历10年时间,立足企业资本层面与经营层面一体化视角,创新性构建并实施了5c价值管理体系,推动了各级业务单元的价值管理和整体业务组合的价值创造。 这本书的主题5C价值管理体系综合了作者16年间在华润转型发展过程中的探索总结和经验的分享,同时也吸收了诸多的优秀财务经理人的真知灼见,也是作者25年来对企业经营管理实践的思考总结。那么作者是如何通过这本书来一层一层为我们剖析5C价值管理体系的呢? 本书的开始,首先从一个小酒吧5年的发展历程写起,通过简单易懂的小故事引发读者思考公司的价值是什么?从而引出了5C价值管理体系与公司价值之间的关系。5c价值管理体系包含,资本结构,现金创造,现金管理,资金筹集和资产配置5个模块。5C体系贯穿公司价值的创造过程,从资金来源到经营活动的产出和管理,再到持续成长的支持,以及资产组合的优化,从资本占用到资本投入,通过现金流动的过程实现现金增值,从而形成完整的价值管理循环。 5c体系从资产负债表的右边开始,经过利润表,现金流量表到达资产负债表的左边,完整的覆盖了财务的三张报表。 5c体系打通了三张报表,以及财务报表与公司价值,使得报表项目与价值要素相对应,将财务管理活动与经营活动相连接。在整体上,5C体系是立足于财务管理,着眼于公司价值层面,以实现价值创造为导向,通过对价值创造的关键要素进行系统管理,实现加权平均资本成本和自由现金流的动态平衡与持续优化,从而提升企业价值实现股东价值最大化。 那么5C体系,各个模块儿的核心理念,管理思路都是什么呢?又有哪些常用的指标以及应用工具?实施的流程又是什么样的呢? 资本结构是5c体系的逻辑起点,反映占用资本之间的对应关系,体现了公司财务风险的高低,公司不同来源的资本需要承担的成本。衡量资本结构的标准分为静态资本结构指标和动态资本结构指标。静态资本结构指标采用有息负债,衡量公司在时间点上的财务杠杆水平;动态资本结构核心指标关注的是有息负债与息税折旧摊销前利润比例关系,反映公司盈利相对有息负债的变化趋势。两者存在相互转换的关系。此外,我们在进行资本管理的时候,需要将静态和动态两个维度结合起来,完整评估公司财务资源状况。 财务杠杆是资本结构的管理核心,公司应在平衡财务危机成本与税盾效应的基础上保持合理的财务杠杆水平。同时财务杠杆影响财务弹性,两者成反比,另外财务弹性也受盈余现金水平,和短期资本,资产等因素的影响。 当公司加权平均资本成本最低时,公司的价值最大,企业可以通过降低加权平均资本,将资本结构维持在最优资本结构区间。在现实中企业可以通过并购负债低的企业,来上移自身的财务能力,强化资产负债表,获得更多资金支持。 公司应建立资本结构的日常管理机制,主要包括,确定最优资本结构区间,测算加权平均资本成本,设立财务约束边界做为回报要求等方式;并从资本的,规模,来源,成本,三方面采取措施,提升企业财务能力,增加财务弹性,实现资本最优。 现金创造强调的是公司通过可持续的业务经营活动产生经常性自由现金流的过程,自由现金流折现后得到公司的价值。营获利能力和营运资本管理能力是影响自由现金流的主要因素,经营获利能力通常以投入资本回报率指标来衡量,营运资本管理能力通常以资产周转率来衡量。企业可通过一定投入资本下提高盈利水平,或在一定盈利水平下降低投入资本等方式提高盈利现金创造能力;通过优化采购,库存,销售等环节,改善营运资本效率,降低营运资本占用,将盈利快速转化为现金以提高营运性现金创造能力。 现金创造能力是公司收入增长的内在动力,公司在制定收入增长目标时,应充分考虑收入增长所需资金与自身现金创造,资金筹集能力相平衡。 现金管理指对现金创造过程中的现金进行合理分配和有效安排,是一个持续管理的过程,

既要满足债权人和股东对现金回报要求,也要满足按时足额支付利息的要求。 企业还要通过现金周期、资金集中、受限资金和现金持有量的管理提高资金的周转效率和使用效率,以降低资本占用,提升公司价值。另外对于其余不参与公司经营的盈余现金,通过合理安排可以用于减少外部融资做为优化资本结构和资产配置的资金来源。 现金预算做为资金管理的工具,核心的作用在于推动业务战略细化及行动计划执行,应重点关注。运用预算机制,更好的把握资金流动的循环过程,动态平衡业务资金需求和财务资源约束,提高公司面向未来的管理能力。 资金筹集可以理解为业务增长输血,本质是以较低的综合资金成本支持价值创造。资金筹集包括债券融资和股权融资两种形式。其中债券融资管理的核心原则是使得有息负债综合成本最优,主要运用规模,期限,利率,币种等融资要素进行安排。 在债权融资工具选择上,内部贷款要优于外部债权融资,公司同时还要考虑规模,期限,成本等融资要素的比较,并关注对外担保和承诺事项可能带来的财务风向。 股权融资包括公开市场,和非公开市场股权投资两种主要类型。公开市场包括IPO,借壳上市,再融资。非公开市场包括引入财务投资者战略投资者。在制定股权融资方案时要结合目标资本结构,根据股权资本成本及其加权平均资本成本影响,考虑公司的所处的发展阶段,融资需求,市场环境,公司估值投资者需求等因素。为了减低融资 风险,统一融资条款标准,防止相互竞争。防止抬高融资成本,公司规模越大,融资权集中管理越重要。同时融资关系维护也至关重要,良好的融资关系,可以得到融资相关方的认同和支持。协助公司获取长期,稳定,低成本的资金来源。 资产配置是实现价值创造的最后一环。资产配置与公司的业务战略密切相关,并连接财务战略,是在既定的业务战略下,依托组织能力,通过资本结构、现金创造、现金管理与资金筹集等财务战略的实施,对公司的投入资本进行动态分配、复盘和优化的过程 资产配置包括会计资产和业务资产两个维度。会计资产指的是资产负债表的现金,营运资本需求,固定资产等。业务资产则是指各个行业,业态,区域和各种产品或服务等。会计资产和业务资产二者相互转化影响,业务资产决定会计资产配置,会计资产配置反过来又影响业务资产配置。 价值分析,价值评估及价值检讨是业务资产配置中的关键环节。价值分析聚焦价值的关键驱动因素,价值评估通过将未来现金流折现判断合理价值区间,价值检讨是对资产配置的过程回顾。 资产配置的决策依据包括业务战略,财务资源,组织能力,回报增长和风险六个要素。

|